En seconde partie nous vous présentons l'analyse d'une société financière ultralibérale. Celle-ci qui s'adresse à des investisseurs de faible niveau, des « boursicoteurs », a l'avantage de mettre en perspective ce que l'on présente comme la réussite économique de Trump avec son formidable endettement qui repose encore sur le rôle du dollar dans les échanges mondiaux. il est clair que non seulement « les banques centrales » croient de moins en moins à cette « réussite », mais plus généralement n'ont pas d'issue alternative.,Il existe une situation qui de fait ne peut continuer à reposer sur le service d'une dette financière qui accable la quasi totalité de l'humanité, cette dette le répérterons nous assez n'est pas dûe à un excès de bien vivre des travailleurs mais au cancer financier que l'endettement américain trduit assez bien. Tout le monde sait que cela ne pourra pas durer, mais on fait comme Trump, on crie à la victoire du système d'asphyxie généralisé. Cette réalité dont personne ne peut plus faire abstraction sauf en imagination, rend illusoire l'espèce d'équilibre instable dans lequel partout le système politique tente de perdurer, avant le grand écroulement, en tentant d'éciter la transformation nécessaire. C'est aussi une donnée de la période mais à ce titre un marxiste doit voir ce qui est derrière ces choix des banques centrales, essentiellement la conscience des menaces d'un krach mondial et l'impossibilité d'y faire face. Pourquoi ?

La première caractéristique de la situation est bien souvent énoncée: la crise financière de 2008 n'a pas été dépassée, en général comme DSK après ce constat on note que les banques ont poursuivi leurs pratiques nocives, mais cela va bien au-delà. Parce que 2008 a certes éclairé les pratiques financières et il a été admis que l'on ferait payer ces pratiques aux peuples, aux classes défavorisées, tout en poursuivant sur la même lancée.

mais dix ans après un marxiste peut et doit faire une autre analyse. Il s'agit d'une crise de celles qu'analysaient Marx quand il parlait de surproduction et pourtant ce n'est pas une crise cyclique ordinaire mais bien une crise organique du capital. Ce qui le démontre d'abord c'est le caractère poussif des reprises, alors que dans les crises cycliques y compris celle des années trente, la reprise a toujours été importante. En ce sens la comparaison avec les années trente est erronée, le capital se débat pour reconquérir un taux de profit.

Mais le phénomène le plus important est que le choix du capital d'imposer dans tous les pays des mesures pour faire payer leur crise par des mesures d'austérité ont constitué un terrain d'explosions sociales d'une ampleur inouÏe. Dans le contexte d'un développement des forces productives, le capitalisme s'avère incapable d'augmenter la productivité du travail humain dans les conditions matérielles imposée aux travailleurs et aux pays émergents. Nous sommes donc passés d'une crise cyclique à une crise systémique.

Deux phénomènes importants, chute de la productivité globale, croissance lente au meilleur des cas et parfois arrêt comme au Mexique. Chute qui correspond à des niveaux d'investissement historiquement bas.

la création brute de capital dans l'Union Européenne et aux Etats-Unis est tombée sous les 20 % du PIB pour la première fois depuis les années 60, tandis que la consommation et la dépréciation du capital sont en hausse. Dans les pays ex-coloniaux, le boom du prix des matières premières a déclenché une brève augmentation de l'investissement, mais il est retombé à nouveau ces dernières années. POurtant l'éconmie regorge de liquidités qui n'ont pas le champ d'investissement désiré. C'est comme si toute la plus value que le système n'arrête pas d'extraire jusqu'au sang n'avait plus d'usage productif. Ce qui se traduit par des reprises poussives qui loin de correspondre à l'amélioration de la situation des travailleurs ne cesse d'entraîner sa dégradation. Avec ce transfert continue d'énormes masses d'argent au profit de la classe capitaliste, déséquilibre qui ne cessé de s'aggraver.

La dette mondiale avec en son centre celle des Etats-UNis a atteint plus de 330% du PIB, suivi par les autres centres capitalistes japon; Royaume uni, Espagne, France, italie et Corée du sud. Cette dette dont nous venons de voir le mécanisme et qui consiste à reboucher sans cesse le gigantesque trou financier et bancaire alors même que les riches refusent de payer des impôts fait que les Etats n'ont plus d'argent et ne cessent d'inventer des moyens d'en extorquer. Tout le monde sait bien que la seule façon de sortir de ce cercle vicieux est de dénoncer cette dette, ce système fou qui ne cesse de creuser les inégalités. La recherche d'une issue politique qui permette de le maintenir est donc comme dirait lénine un concentré d'économie

Pour compléter cette analyse, il s'avère indispensable de la compléter par le cas de la Chine dans ce contexte. Disons brievement que la Chine n'échappe ni à la stagnation, ni à la bulle du crédit, mais qu'elle a un atout fondamental c'est un fort secteur public en particulier en matière financière. C'est pour cela que le Manifeste s'avère le seul texte qui met le parti en état sinon de résoudre ces questions du moins à les aborder avec réalisme.

Danielle Bleitrach

Vous avez peut-être vu passer cela dans vos journaux : les banquiers centraux ont acheté de grandes quantités d'or au troisième trimestre 2018 (26,6 tonnes) - parmi ces acheteurs des nouveaux venus tels que l'Inde, la Pologne et la Hongrie. Les plus gros acheteurs restent la Russie, la Turquie et le Kazakhstan.

En réalité, le marché de l'or ne s'en ressent que peu car ces pays achètent la production de leurs propres mines ou passent leurs transactions sur le très opaque marché de Londres.

Durant ce même trimestre, les ETF (ou ETC ou trackers, produits financiers censés détenir en stock autant de métal jaune que de parts ou de certificats émis) ont été vendeurs de plus de 116 tonnes.

En fait, le plus impressionnant est que malgré la vente massive des ETF, l'or ait si peu baissé...

Finalement, si l'on examine tous les mouvements sur ce trimestre,l'augmentation nette de la demande mondiale n'est que d'un montant modeste de 6,2 tonnes.

Cela n'empêche pas de s'interroger sur la motivation des banquiers centraux acheteurs. Banques centrales et or font plutôt mauvais ménage et l'or est censé sommeiller dans des chambres fortes sans attirer l'attention du public.

Pour comprendre les mobiles de ces banquiers centraux, il faut revenir sur le fonctionnement de la mondialisation.

Comme l'explique Bill Bonner, le commerce mondial consiste pour les pays développés à acheter à crédit aux pays émergents - Chine en tête - des choses produites à bas coût.

Par conséquent, les Occidentaux importent et paient à crédit. Les pays développés exportent et souscrivent aux dettes publiques de leurs « riches » clients.

L'argent créé par les Occidentaux ne produit pas d'inflation puisqu'il est stocké par leurs fournisseurs low cost.

Bill Bonner l'explique :

« Les banques centrales étrangères étaient autrefois des acheteurs fidèles de bons du Trésor US... absorbant jusqu'à 90% des nouvelles émissions obligataires pendant une bonne partie du XXIème siècle. A présent, elles sont vendeuses.La Chine, le Japon et l'Inde ont réduit leurs détentions d'obligations US. Le Wall Street Journal rapporte que la quantité de dette fédérale américaine détenue par des investisseurs étrangers a baissé de 50% en cinq ans.«

Moins d'appétit pour la dette en dollar mais toujours besoin de dollar

Toutefois, ce n'est pas parce que la dette en dollar n'attire plus les foules que les pays excédentaires n'ont plus besoin de dollars.

Voici l'usage des plus grandes devises dans le commerce mondial. Vous constatez que le dollar reste très largement utilisé en tant que « réserves », en tant que support de dette internationale, mais aussi comme monnaie de facturation des importations et enfin pour les paiements. Vous constatez aussi que la monnaie chinoise est quasi-inexistante.

Constatons aussi que l'abandon progressif de la dette en dollar n'est pas dû à la mauvaise rentabilité des bons du Trésor.

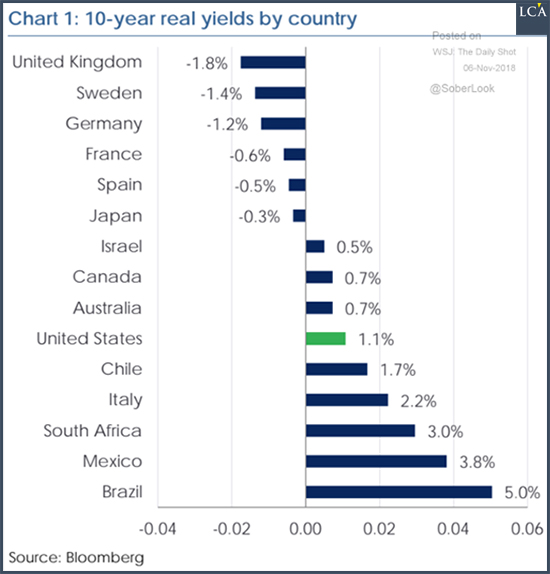

Voici les taux d'intérêt réels (taux d'intérêt diminués de l'inflation) des emprunts de différents pays. Finalement, les emprunts fédéraux américains font plutôt bonne figure. Mieux vaut, pour un banquier central, stocker un bon du Trésor US qui lui rapportera 1,1% qu'un bund allemand ou une OAT française qui ne rapportent pas assez pour conserver leur pouvoir d'achat en euro

Par conséquent, si certains banquiers centraux se créent en ce moment un matelas d'or plutôt que de dollars, l'explication ne tient pas au rendement net de la dette en dollar.

L'explication est plutôt politique. Elle a deux volets : les menaces américaines et la crainte du défaut de la part des acteurs surendettés.

Si un pays se voit frapper d'embargo et exclu du commerce en dollar (notre regard se tourne, au hasard, vers l'Iran ou la Russie) que peut-il faire ? Si un pays qui commerce avec un pays paria du dollar se voit lui-même exclu du dollar (notre regard se tourne, au hasard, vers les partenaires commerciaux de l'Iran ou de la Russie) que peut-il faire ?

Par ailleurs, n'importe quel banquier central sait aussi que le monde est surendetté et qu'une partie de cette dette ne sera jamais payée. Les « riches » clients occidentaux tirent de plus en plus la langue sous le poids de leurs dettes alors que pourtant les taux d'intérêt sont encore très faibles.

Voici la part du PIB absorbé par le service de la dette publique dans un certain nombre de pays européens.

Pour un banquier central raisonnable, pas de quoi penser que l'euro soit une alternative crédible. Au passage, remarquez que le service de la dette absorbe 15% du PIB de la France. Ne vous étonnez pas que le gouvernement Macron soit désespérément en recherche d'argent et taxe tout ce qui bouge encore.

Nous allons vers une grave crise monétaire internationale. Il faudra bien organiser un jubilé, une remise de dette. Dans ce processus une énorme quantité d'épargne se verra aussi détruite.

Les banquiers centraux s'en protègent en augmentant leurs stocks d'or par rapport à leur épargne en réserve de change.