Le principe des retraites est soumis à de fortes réformes un peu partout dans le monde. Le plus marquant est que des élus de gauche comme de droite l'attaquent de manière frontale depuis de nombreuses années. En Suisse, c'est une femme socialiste qui dans les années 90 a fait reculé de 2 ans l'âge du départ à la retraite des femmes, le faisant passer de 62 à 64 ans!

On nous explique que la chose est due à l'endettement public, ou à des problèmes démographiques. Si ceci n'est pas faux en soi, l'explication s'avère courte, insuffisante, voire déformante des processus réels sous-jacents.

Dans les faits, retraite rime avec épargne. S'il n'y a pas d'argent, il n'y a pas de retraite. On nous a aussi longuement expliqué que si nous voulions une retraite confortable, il fallait rajouter des prestations de prévoyance, c'est-à-dire cotiser encore plus. Mais parole d'Etat bienveillant, ceci était pour le bien de tous, et que ces divers contrats gérés par des organismes agréés étaient protégés par l'autorité publique. Ce sont donc des tiers privés qui veillent sur l'épargne du public. Ils s'engagent à faire fructifier ces volumes impressionnants de capitaux, issus du travail de toute une vie, pour assurer des retraites décentes.

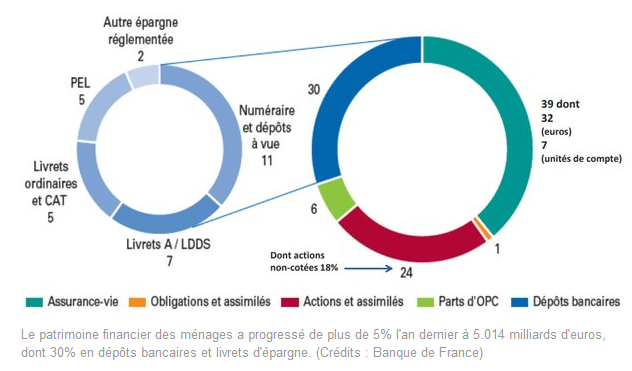

A côté de cette épargne indirecte car non gérée par son titulaire, il existe l'épargne des ménages déposée, voire investie, en direct auprès d'un établissement financier.(cf figure ci-dessous). Et la surprise est de taille quand vous vivez dans un pays dit libéral, mais que l'accès à votre épargne, toutes catégories confondues, en est rendu compliqué, voire hypothéqué...

En France, pour pouvoir accéder à votre épargne, vous devez présenter des justificatifs de la dépense prévue. Certains pensent naïvement que les banquiers centraux créent de la monnaie de rien et font ainsi grandir leur bilan. Il n'y a bien sûr rien de plus faux. Les fameux quantitative easing sont des capitaux issus d'une manière ou d'une autre de l'économie réelle. Ceci, soit parce qu'ils réquisitionnent l'argent de l'épargne, soit parce qu'ils réquisitionnent les actifs liquides des banques qui sont le fruit d'une création monétaire contre actifs réels mis en gage. Du coup, l'avenir de banques locales ligotées est des plus incertains, et la pénurie de liquidités frappe les activités économiques locales. En revanche le marché global de la finance déborde de richesses.

Nous sommes dans un contexte où nous pouvons vraiment envisager l'idée d'une confiscation directe et indirecte des capitaux de l'épargne. Voici quelques raisons à cela. Elles sont pour l'essentiel politiques, monétaires surtout mais aussi idéologiques, avec un terreau favorable à la corruption et aux conflits d'intérêts.

- Il y a volonté politique de ne pas restituer les capitaux de l'épargne au public.

- Il y a volonté politique d'utiliser l'épargne-retraite, et l'épargne en général, à d'autres fins que celles inhérentes à la propriété privée, et ou prévues contractuellement ou légalement.

- Il y a volonté politique supranationale à réduire les disparités économiques au sein d'un pays, et entre les pays de la planète.

- Il y a volonté politique à financer les pertes privées avec l'argent public et des particuliers.

- Il y a volonté politique de transmettre ces capitaux gigantesques au marché de la finance globale pour qu'il finance la globalisation de la planète. La restructuration du globe coûte excessivement cher, et les intervenants privés présentent des factures pour le moins salées.

- Il y a volonté politique pour faire financer la haute technologie du nouveau modèle de société soumise à surveillance permanente avec l'argent des déposants (privés ou institutionnels).

- Il y a volonté politique à ce que les banques centrales collectivisent l'argent de l'épargne des ménages dont celle des retraites pour le mettre à disposition du marché de la haute finance supranational très gourmand en liquidités.

Afin de vous convaincre que ce n'est ni tel président, ni tel premier ministre qui serait venu avec un projet de réforme quelconque des retraites, nous présentons un extrait du rapport de F Vileroy de Galhau sur la question de l'usage de l'épargne, comprenez de l'épargne retraite. Cet extrait est le texte qui a servi de source à ceux vus dans Epargne-retraite, un accès toujours plus compliqué.

Intitulé «Le financement de l'investissement des entreprises». Les rapporteurs en sont le gouverneur de la Banque de France François Villeroy de Galhau, Laurent Guerin et Alban Hautier, septembre 2015.

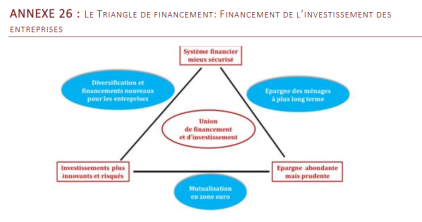

Ce rapport avait été rédigé suite à la décision du gouvernement français de soutenir l'investissement privé. Le schéma ci-dessous issu dudit rapport montre l'importance de mobiliser l'épargne des ménages avec un terme très long dans le but de financer les investissements des entreprises dans la zone euro, mais aussi à l'extérieur aux quatre coins de la planète.

Annexes de Dépossession, chapitre XIII sur site ICI

Ces investissements financent depuis de nombreuses années des organismes comme Bpifrance, avec un but affiché, déterminé entre autres par les accords onusiens, de réduire les disparités économiques et financières au niveau mondial, en passant bien sûr toujours par le marché de la finance globale. Le retour sur investissement de Bpifrance serait intéressant à auditer de manière fouillée.

Bpifrance, l'argent public au service du privé

Au fait ces capitaux sont le sang frais du marché de l'ombre, ou shadow banking, marché dont l'opacité n'a d'égal que la spéculation qui y est structurelle.

Schémas figurant dans le chapitre X de Dépossession, dont les auteurs sont Esther Jeffers et Dominique Pihon, Uni Paris, CEPN

Les juteux capitaux de retraite suisses aspirés par les filets aux mailles très fines de la BNS

Ces capitaux vont être progressivement collectivisés dans le but d'être globalisés. Il faut dire que la mise en place du Nouveau monde coûte très très cher.

Bruno Le Maire donne le coup d'envoi au fonds pour l'innovation de rupture

En Suisse, les caisses de pension sont soit condamnées à disparaître à cause d'une politique monétaire malveillante, soit sommée à sauver le climat (!)

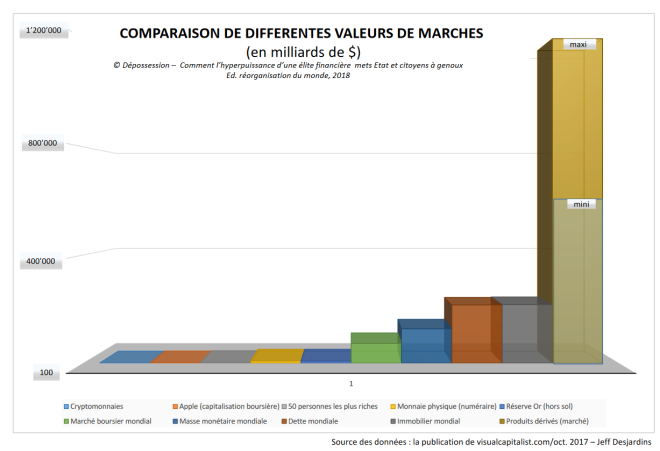

Titrisation et produits dérivés sont au coeur du modèle. La crise de 2008 a curieusement installé les pratiques spéculatives avec en tête de gondole les pratiques de REPO, dont le marché se chiffre en milliers de milliards. En septembre 2019, un crash du secteur a fait trembler la planète finance. Mais la Fed a mis la main dans la poche des citoyens américains, donc de leur épargne, et tout est rentré dans l'ordre. Enfin, pour l'instant... Les sauvetages qui étaient exceptionnels en 2008 sont devenus naturels. Les pertes des privés ont été ainsi assurées sans contraintes avec l'épargne nationale des uns et des autres. Tant pis pour les réserves et autres pécules destinés à la retraite.

Dépossession page 206

Bref, tout a été mis en place au plan politique pour que l'épargne finance l'investissement des entreprises, pertes et risques systémiques planétaires compris, avec une probabilité qu'elle ne soit plus jamais rendue.

LHK

Texte

Extrait du rapport du banquier central cité plus haut, in Annexes de Dépossession Page 88 sur le site RdM

« Tout au long de sa première décennie d'existence, la zone euro avait enregistré une balance courante à peu près à l'équilibre : les larges surplus de l'Allemagne et des Pays Bas avaient alors été compensés par les déficits des autres économies. En outre,les flux de capitaux allant des pays du « cœur » de la zone vers ceux de la « périphérie » avaient principalement pris la forme d'investissements en obligations (publiques et privées) et de prêts interbancaires, plutôt que d'investissements directs ou en actions. Lorsque la crise de la dette a débuté en Grèce en 2010, les flux de capitaux privés ont subitement cessé de financer la dette externe des pays en déficit, et les créanciers publics (Etats de la zone euro, BCE, FMI) ont dû prendre le relais pour assurer la sauvegarde du système.Toutefois, les financements publics transfrontaliers étant plus restreints et soumis à des conditions sévères, les pays de la périphérie ont été contraints de prendre des mesures pour éliminer rapidement leurs déficits. L'Allemagne et les Pays-Bas ayant continué d'accumuler de larges excédents externes (mais cette fois-ci vis-à-vis du reste du monde), la zone euro affiche depuis lors un surplus record de sa balance courante (de plus de 300Mds€, soit plus de 3% du PIB), qui dépasse même en valeur absolue celui de la Chine. Aujourd'hui, la zone euro dans son ensemble souffre à la fois d'un surplus d'épargne et d'un déficit d'investissement. L'épargne et l'investissement sont de surcroît inégalement répartis entre les pays-membres de la zone euro. Les surplus structurels d'épargne se situent au « nord » (avec des taux d'épargne nationale supérieurs à 25% du PIB). Au contraire, c'est désormais dans le « sud » que les déficits d'investissement sont les plus importants, du fait de la chute des taux d'investissement survenue depuis la crise et du besoin d'y redresser le potentiel de croissance. Ce déséquilibre géographique se double aujourd'hui d'une inadéquation entre la composition de l'épargne et celle des besoins à financer. D'un côté, les épargnants du « nord » conservent une préférence marquée pour investir directement ou indirectement dans des instruments de dettes ; de l'autre, les entreprises et les banques du « sud » ont d'abord et avant tout besoin de financements en fonds propres, leur endettement étant encore excessif. En particulier, la demande pour des placements en dettes est très importante en Allemagne, c'est-à-dire dans le pays où se trouve le plus gros surplus d'épargne. De fait, les épargnants allemands ont une aversion prononcée aux investissements en actions, et ils continuent d'accumuler leur épargne sous la forme de dépôts bancaires, d'obligations du Trésor allemand et d'assurance-vie (à son tour principalement investie en titres de dettes), même si c'est avec une rémunération tombée aujourd'hui au voisinage de zéro (voire négative !). D'où un couple rendement-risque sous-optimal : bien qu'ils ne soient plus -directement ou indirectement -détenteurs de dettes périphériques en tant qu'épargnants, les ménages allemands restent exposés à ce risque en tant que contribuables.

Nous proposons la création d'un Fonds européen d'épargne et d'investissement (FEEI), dont la finalité serait d'utiliser les surplus d'épargne de la zone euro pour combler les déficits d'investissement en fonds propres. Le FEEI émettrait des instruments de dettes et placerait les fonds levés dans des investissements en fonds propres. Il offrirait ainsi aux épargnants les véhicules qu'ils demandent et aux entreprises -en particulier aux PME -les fonds propres dont elles ont besoin. Le FEEI viserait un rendement financier à long terme attractif pour un risque modéré, sur la base du principe suivant : la transformation de risques idiosyncratiques relativement élevés en un risque systémique plus faible grâce à une longue période de détention et une large diversification des investissements. De fait, un portefeuille d'actions bien diversifié produit, sur le long terme, un rendement supérieur (à risque donné) à celui d'un portefeuille d'obligations. Or leFEEI pourrait investir sur des durées plus longues et avec davantage de possibilités de diversification que ne peuvent le faire les épargnants individuels.

Le FEEI émettrait des bons d'épargne à très long terme, assortis d'une garantie de rendement réel minimal sous condition d'une période de détention suffisamment longue (de l'ordre de 1% à 1,5% par an hors inflation, pour un placement sur 20 ans). Différentes durées de détention pourraient être proposées en fonction de la date de départ à la retraite. Les retraits anticipés ne seraient pas possibles, sauf dans certaines circonstances exceptionnelles (et avec pénalités). La maturité moyenne de ces bons serait ainsi d'environ 20 ans. Le caractère attractif de ces bons d'épargne pourrait être renforcé en les rendant éligibles au régime fiscal couramment appliqué en matière d'épargne-retraite : les montants investis dans ces bons seraient déductibles du revenu imposable tandis que leur produits seraient taxés à la sortie, c'est-à-dire normalement au moment de la retraite.

Le FEEI investirait dans un portefeuille géographiquement diversifié et constitué d'actions cotées, d'actions non cotées ainsi que possiblement de dettes hybrides. Les investissements du FEEI pourraient notamment faciliter des processus de conversions de dettes en actions, y compris dans le secteur public.26 Des réserves de cash seraient constituées en fonction du calendrier prévisionnel des remboursements, ainsi que d'éventuels retraits anticipés. 6. La collecte de l'épargne pourrait être centralisée au sein des banques publiques nationales (telles que KfW en Allemagne, la Caisse des dépôts en France, Cassa depositi e prestiti en Italie, ICO en Espagne,...). Ces institutions publiques garantiraient le rendement réel minimal et le remboursement des bons d'épargne (avec le soutien des Etats qui devraient les indemniser contre toute perte éventuelle liée au programme).27 Elles seraient aussi en charge de sélectionner et contrôler les gérants privés d'actifs à qui les investissements seraient délégués. L'objectif du FEEI étant l'optimisation du rendement à niveau de risque fixé, les gérants devraient agir dans le seul intérêt financier du Fonds dans le cadre d'un mandat clairement défini. Les gérants -et les institutions publiques en charge de les superviser -devraient être protégés contre toute interférence politique dans leurs décisions d'investissement. »

25 European Savings Investment Fund.

26 Dans le secteur des administrations publiques, de telles conversions de dettes en actions peuvent se faire via des opérations de privatisations, si le produit des actifs cédés est affecté au désendettement public. L'existence du FEEI pourrait faciliter la mise sur le marché d'actifs publics.

27 La protection sur le rendement réel minimal viendrait d'abord et surtout de la durée longue de détention et de la large diversification. La garantie des Etats resterait serait formelle et ne devrait pas avoir à être exercée en pratique, sauf occurrences très exceptionnelles. Il ne serait pas non plus nécessaire d'acheter de la protection sur le marché, ce qui serait inutilement coûteux.