Les capitaux des retraites sont le grand enjeu du moment de la bataille hégémonique que livre le marché global de la haute finance internationale. Or, les prestations qui lui permettent de rentabiliser leurs avoirs représentent sont toujours plus limitées, et l'existant affichent soit des prix surfaits, soit des risques réels, structurels et difficiles à mesurer.

Une des composantes de ce système peut être considérée comme une arme de destruction massive. Il s'agit du REPO, contraction de » « Sale and Repurchase Agreement ». Elle désigne une transaction dans laquelle deux parties s'entendent simultanément sur deux transactions : une vente de titres au comptant suivie d'un rachat à terme à une date et un prix convenus d'avance. Cette transaction est qualifiée de pension livrée (prise ou mise en pension) en Français.

Cette opération représente une prise de pension des titres par le prêteur de cash et une mise en pension des titres par le prêteur de titres.

Le titre adossé au repo est le collatéral de l'opération.

La cession temporaire de titres ou de créances s'accompagne d'un transfert réel de propriété. » (définition Finmarkets).

Le marché du repo est un lieu de financement d'entités telles que des hedge funds. Ce marché a un immense besoin en liquidités. Les pertes y sont colossales. Et les banques centrales en sont devenues les garantes. Une sorte d'assureur qui va protéger en permanence les gros acteurs (banques, assurances, hedge funds) au nom de la loi too big to fail, ou trop grande pour faire faillite. Nous pouvons supposons qu'avec pareille philosophie, les petits poissons auront le droit de disparaître.

Voir notre publication sur les chambres de compensation lilianeheldkhawam.com

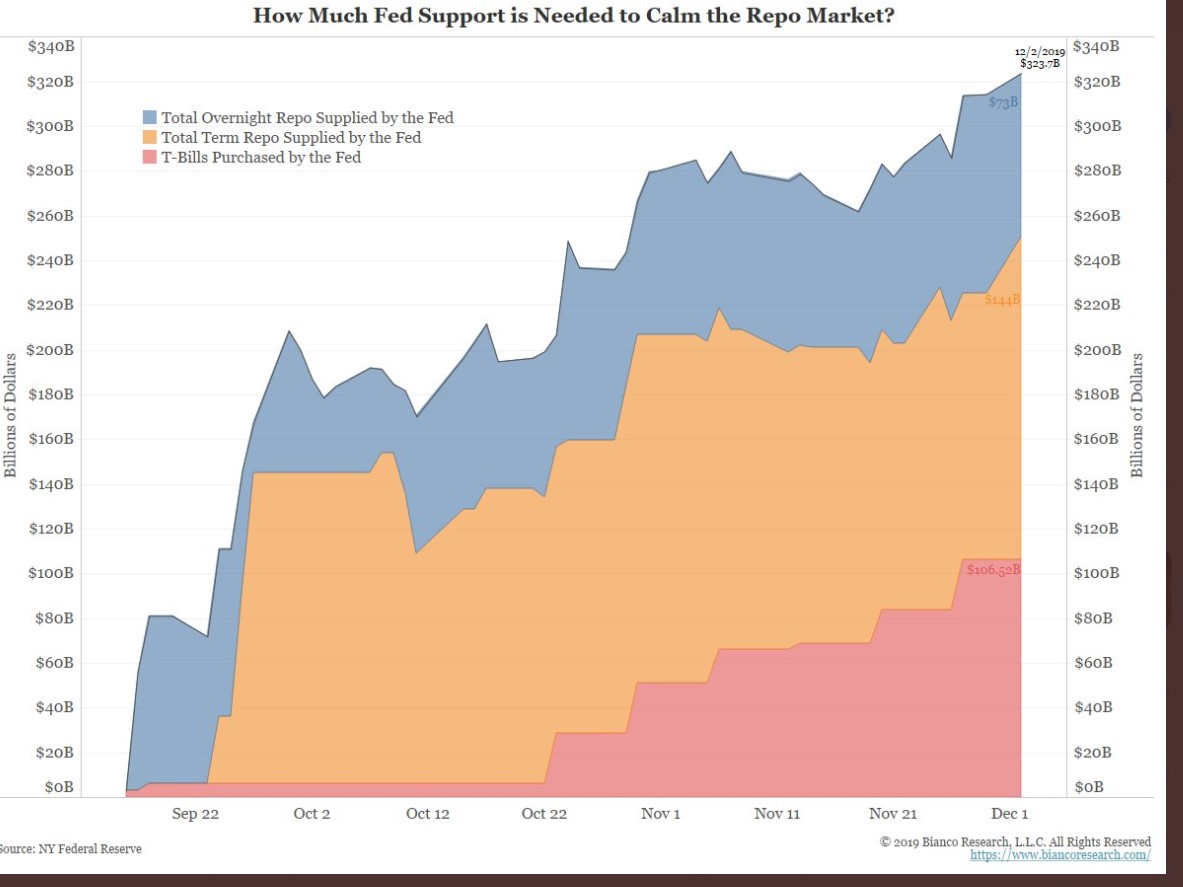

Ce marché gigantissime a défailli le 17 septembre 2019 dans la zone américaine. On peut raisonnablement supposer que la crise de la Banque du Liban soit liée à ce phénomène. Celle-ci a éclaté au grand jour quelques jours après l'intervention massive de la Fed sur le marché du repo/dollar.

September stress in dollar repo markets: passing or structural?

Et quand il y a une crise de liquidités, ça donne ceci:

Ce marché est un gouffre sans fond que tout détenteur de cash sensé voudra éviter.En ce moment, la FED doit gérer simultanément l'équivalent de plusieurs faillites du genre de LTCM, cas que nous avions étudié ici il y a quelques années.

Nous comprenons que les caisses de pension diligentes et sérieuses voudront tout faire pour éviter ce genre de lieux. Sauf que, piégées entre autres par:

- une arrivée massive d'investisseurs dans l'immobilier subventionné, boostée par les taux d'intérêts négatifs, lilianeheldkhawam.com

- Des rendements négatifs pour des obligations d'Etats que le marché reconnaît comme saines,

- un marché du genre du REPO structurellement vérolé, et pour cause les pratiques qui le soustendent auraient été condamnées il y encore quelques années.

Les caisses de pension n'ont plus guère de choix que d'y aller. La chose est d'autant plus perverse que les banques centrales mènent la politique nécessaire et suffisante pour les y pousser. Elles sont une pièce importante du rouage du marché mondial du REPO.

lilianeheldkhawam.com lilianeheldkhawam.com

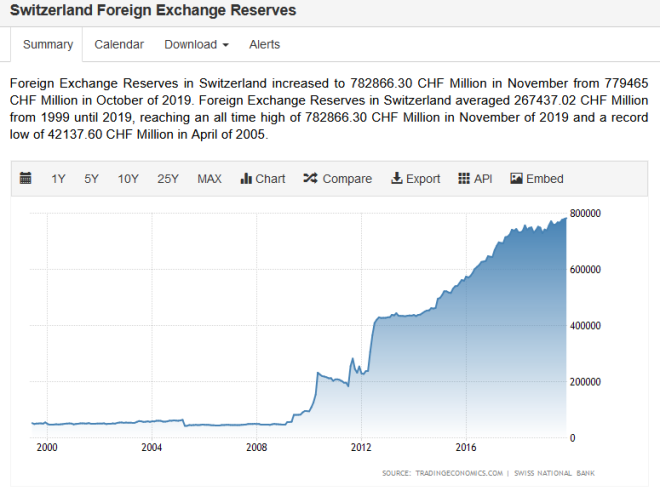

Les réserves de change sont des actifs détenus en réserve par une banque centrale en devises étrangères. Ces réserves sont utilisées pour couvrir les engagements et influencer la politique monétaire. Il comprend tout argent étranger détenu par une banque centrale, telle que la Réserve fédérale américaine. (Investopedia) Dans le cas présent de la BNS, à chacun de se faire son opinion sur les risques que prend cet établissement en matière de taux de change et de défauts de paiement...

Voici un exemple qui nous est donné par la Banque nationale suisse, qui a brillé ces dernières années par sa stratégie mortifère au niveau national. Elle fut pour mémoire, une des premières à poser les taux négatifs, et mit en place un système qui empêche les caisses de pension de retirer leur juteux pactole des comptes courants, au mépris de la loi. Eh bien en cohérence avec ce qui précède, nous apprenions récemment que celle-ci « réagit face à la montée en puissance des acteurs non bancaires, notamment des assurances, dans certaines opérations financières. Dès le 1er janvier, ces sociétés n'auront plus l'obligation d'avoir des réserves minimales pour solliciter des pensions de titres, indique l'institut d'émission mardi.

Opérations limitées dans le temps, les pensions de titres permettent à la BNS d'approvisionner l'économie en liquidités. La banque centrale achète ainsi des titres à la société demanderesse, qui voit son compte de virement auprès de la BNS crédité en francs. »

Vous comprenez que la BNS lève les dernières mesures de prudence pour grappiller tout ce qu'elle peut pour rabattre les liquidités des caisses de pension (1000 milliards de CHF tout de même. Voir nos précédents articles). A rappeler que ladite BNS sert de cash manager au niveau internationale pour les opérations financières, y compris de REPO, en franc suisse.

Et enfin voici la taille du marché européen des REPO. Selon ICMA qui mène des enquêtes auprès de 58 institutions, celles-ci comptaient dans leurs livres des mises en pension et des prises en pension 7'739.0 milliards d'euros à fin 2018. C'est donc un volume arrêté à une date donnée et non le flus cumulé d'opérations annuelles.

ICMA repo surveyThe repo market is pivotal to other financial markets, particularly those in bonds and derivatives. Despite its importance it is hard to obtain figures on the size of the European repo market and the ICMA survey is the only authoritative source of data its size and composition.

For the most recent survey a sample of financial institutions in Europe were asked for the value of their repo contracts that were still outstanding at close of business on a single day in June 2019. Replies were received from 55 offices of 51 financial groups, representing the majority of significant players in the European repo market. All institutions who participate in the survey automatically receive, in confidence, a list of their rankings in the various categories of the survey.

The results of this, the thirty-seventh semi-annual survey of the repo market in Europe set the baseline figure for market size at EUR 7,761 billion.

Voici quelques chiffres extraits de ICMA-European-repo-market-survey-number-36-conducted-December-2018-040419.pdf

A tout ce qui précède s'ajoute l'alerte lancée par Bruno Bertez: « Alors que l'affrontement se poursuit sur le sujet des retraites, une solution est à éviter à tout prix...

Il serait criminel d'imposer la retraite par capitalisation aujourd'hui.

La capitalisation, c'est la mise en danger du capital des assurés à un moment où les titres représentatifs du capital - actions et obligations - sont très largement surévalués sur la base de tous les critères historiques connus.Les titres obligataires sans risque ne rapportent rien. Le rendement nominal est soit zéro, soit négatif - ce qui signifie qu'en réel, hors inflation, il est largement négatif.

N'oublions pas qu'il faut aussi ajouter les frais de gestion.

Ainsi, en matière obligataire, capitaliser est impossible : on paie pour prêter son argent ! A terme, le capital placé n'est pas augmenté, il est amputé.

Et les actions ?

En la matière, tout est surévalué dans des proportions variables, certes, mais colossales.

Quand on vous dit que les actions sont à leur prix, on oublie l'essentiel, volontairement. L'affirmation complète devrait être: les actions sont à leur prix pour ne rien rapporter à horizon de 12 ans.

(...)

Pourquoi est il devenu impossible de « capitaliser » d'accumuler?

Parce que depuis la crise de 2008, crise qui est une crise d'excès de dettes, pour faire tenir le système sans qu'il s'effondre, il a fallu faire en sorte que les taux d'intérêt baissent sans arrêt: sans la baisse des taux, les débiteurs n'auraient pas pu honorer leurs dettes; les créanciers auraient fait faillite, le système bancaire aurait sombré et les gouvernements super-endettés auraient été insolvables.

Parce que tout est surévalué par volonté politique, pour éviter l'effondrement du système. On a mis les taux de rendement à zéro ou moins que zéro pour éviter que la pyramide mondiale de 255 trillions de dettes ne s'effondre et aussi pour éviter que toutes les promesses comme les retraites ne grossissent.

Les actions américaines valent trois fois plus cher que ce qu'elles devraient valoir pour obtenir le rendement historique de 6%. Si l'on voulait envisager un rendement et un risque normaux, historique de 6% il faudrait que les indices chutent de 56% ! Les actions européennes sont dans une situation encore pire car la politique de taux de la BCE est encore plus délirante que celle de la Fed américaine.

Aux cours actuels, les actions ne rapporteront rien, dividendes réinvestis, avant 12 ans. Et entre temps, il y aura eu des accès de faiblesse comme en 2000 et 2007/2008/2009. Je vous rappelle que les baisses boursières de ces périodes ont été de plus de 50%; dont 83% pour le Nasdaq lors de la crise des Telcos.

Inciter à la capitalisation dans les conditions présentes est un vol, un hold-up. Cela ne servirait qu'à fournir un parachute boursier aux ultra-riches et aux financiers - l'équivalent de leur offrir un put, une option de vente.

Faire passer, inciter à la capitalisation équivaut à diriger les salariés vers l'abattoir financier.

Quant à l'immobilier, il ne rapporte plus rien en réel et sa valorisation fragile suppose une forte accélération de l'inflation et des revenus locatifs, ce qui est exclu sauf si les salaires dérapent fortement. Auquel cas le marché financier s'effondrerait. » Bruno Bertez

Lire aussi:

Le #REPO n'est pas de tout reposcrottaz-finance.ch